Dans le courant du mois de mars, la presse a longuement parlé de la faillite de la Silicon Valley Bank. Ce phénomène peut nous faire revivre de douloureux souvenirs, par exemple la faillite de Lehman Brothers en 2008. A l’heure actuelle, plusieurs questions peuvent survenir : quelles répercussions pour nous ? Ou encore est-ce le début d’une nouvelle crise financière ?

Présentons d’abord la SVB. C’est une banque américaine active dans un secteur très restreint, le financement des start-ups (venture capital) dans le domaine de la technologie. Dans le cas de la SVB, la banque avait investi une grosse partie de ses actifs dans des bons du trésor américain, des actifs normalement sans risques (obligations à long terme) dont la valeur de marché a diminué suite au relèvement des taux d’intérêts par la banque centrale américaine dans le cadre de sa lutte contre l’inflation. De plus, la clientèle de la banque n’était pas variée, des entreprises actives dans le secteur technologique qui ont également subi des soucis de liquidités suite au resserrement de la politique monétaire. Ayant besoin de liquidités pour assurer le remboursement de ses dépôts, la banque a été contrainte de vendre une partie de son portefeuille obligataire, encaissant une perte de plus d’un milliard de dollars.

A l’annonce de cette perte, la plupart de ses clients ont commencé à retirer l’argent de leurs comptes, vidant la banque de ses liquidités. Les autorités américaines sont rapidement intervenues pour garantir les dépôts, fournir les liquidités nécessaires et mettre la banque en état de redressement judiciaire. Les autorités sont également intervenues pour éviter la propagation de la crise de confiance et de liquidité auprès d’autres banques régionales (Signature Bank, First Republic). Les moyens mis en œuvre ont été recherchés auprès du secteur bancaire afin d’éviter que l’argent public ne doive être utilisé.

Dès lors, une question importante se pose; existe-t-il un risque pour nous Européens ? Rappelons d’abord que la situation est différente entre les Etats-Unis et l’Europe. La réglementation mise en place après la crise de 2008 (Dodd-Frank) avait été allégée sous l’administration Trump pour relever le seuil de supervision de 50 milliards de dollars d’actifs à 250 milliards, faisant naître une nouvelle catégorie de banques régionales entre les petites banques ne posant pas de soucis systémiques et les grandes banques ‘too big to fail’. Suite à cette déréglementation, la taille du bilan de la SVB avait quintuplé en quatre ans ; le bilan de Signature Bank avait doublé sur la même période. Les fonds étant investis dans des bons du trésor Américain de longue durée pour tenter de bénéficier de la rémunération la plus élevée possible dans un contexte de taux d’intérêt historiquement bas, l’équilibre était dès le départ fragile. Lorsque la Fed a augmenté ses taux, ces banques étaient de facto fragilisées. Les dépôts sont protégés à 250 000 dollars mais chez SVB de nombreux déposants avaient des avoirs plus importants. On notera également que la nature particulière des clients de la banque (des entrepreneurs connus sur le marché, très actifs en communication sur les réseaux sociaux et disposant de capacités de lobbying importantes) a permis à ces derniers d’exercer une pression publique forte pour forcer l’intervention des pouvoirs publics. Une intense activité de vente à découvert (‘short selling’) et d’achats de CDS (credit default swaps) censés refléter l’augmentation du risque des banques concernées a également été observée, accélérant le phénomène de perte de confiance et de crise de liquidité systémique.

Le phénomène ayant récemment impacté la banque helvétique Crédit Suisse, nous pouvons donc nous demander si cela sera sans conséquence pour le système bancaire et financier européen ? Le même phénomène de crise de liquidité s’est produit sur cette banque systémique (retrait massif de dépôts sur courte période, plongée du cours de l’action, envolée du taux de ses CDS), forçant l’intervention de la banque centrale et des autorités suisses pour fournir des liquidités massives et arranger dans le courant d’un week-end la reprise par la première banque suisse, UBS. La situation n’était toutefois pas comparable avec celle de la SVB. Le Crédit Suisse était en effet en déclin depuis une dizaine d’années déjà, suite à une série de dossiers problématiques, de scandales et d’erreurs du management notamment. Par contre, les spéculations du marché ont fonctionné de manière massive, accélérant de manière impressionnante les problèmes de liquidité de la banque.

Le risque de défaut de liquidité se rapprochant rapidement, c’est de nouveau l’état Suisse qui a demandé à UBS d’analyser le rachat du crédit Suisse pour 3,03 milliard d’euros afin de redonner confiance au marché. La disparition de ce monument helvétique connu depuis tant d’années démontre que ce vent de poupe attaque l’élément (dans ce cas-ci la banque) la plus faible qui finit souvent par une faillite.

Depuis toujours, la position d’un établissement financier dépend essentiellement de la confiance que lui accordent les acteurs du système financier, en particulier ses déposants. Une fois la confiance de ceux-ci perdue, les clients s’inquiètent et l’établissement peut faire l’objet de retraits massifs de liquidités et n’a par définition jamais les fonds liquides nécessaires pour répondre à tous ces retraits. C’est le point commun entre ce qui est arrivé à SVB, Signature Bank et le Crédit Suisse. L’élément déclencheur de base était ici le relèvement des taux d’intérêt des banques centrales afin de combattre l’inflation, qui certes d’une part permet d’améliorer la rentabilité des institutions bancaires, mais a également un impact immédiat et négatif sur la valeur de marché de ses actifs (portefeuille, crédits). Si la banque n’a pas développé une politique de gestion active-passive dans laquelle elle a couvert adéquatement ce risque, ou si elle a grandi de manière trop rapide dans un passé récent en accumulant des actifs donnant un rendement bas et susceptibles de perdre rapidement de la valeur de marché en cas de resserrement de la politique monétaire, la banque se retrouve nécessairement fragilisée.

La déréglementation observée aux Etats-Unis en 2018 a probablement été l’un des éléments qui a permis l’augmentation massive, en quelques années, du bilan de certaines banques régionales qui a fourni le contexte ayant mené à la situation de SVB, Signature Bank et, par voie de contagion, Crédit Suisse.

Le secteur bancaire dans son ensemble paraît suffisamment solide pour faire face au contexte actuel, dans un environnement réglementaire qui a été renforcé suite à la crise de 2008. La vigilance des autorités de supervision est bien présente. Il reste que le maintien des pressions inflationnistes et la politique d’augmentation des taux directeurs menée par les banques centrales peuvent accentuer la pression sur les bilans des banques et qu’un risque de nouvelle tension ne peut être entièrement exclu. Savoir si l’une ou l’autre difficulté ponctuelle de tel ou tel établissement peut se transformer en défiance plus généralisée à l’encontre du secteur financier reste une question ouverte.

Plusieurs défis restent donc sur la table des autorités de contrôle, dont celle du contrôle de l’adéquation de la gestion active-passive des banques (stress tests), de la taille des banques (le débat fait rage en Suisse sur le risque que pose l’ensemble combiné UBS-Crédit Suisse pour le pays), et l’encadrement de mécanismes de marché qui offrent la possibilité à certains types d’investisseurs d’accélérer les crises de confiance, réelles ou créées, en spéculant sur la baisse de valeur des actions ou l’augmentation de la prime de risque des acteurs concernés.

Nous sommes donc d’avis que la situation n’est pas alarmante mais nous soulignons le fait que “la messe n’est pas encore dite”.

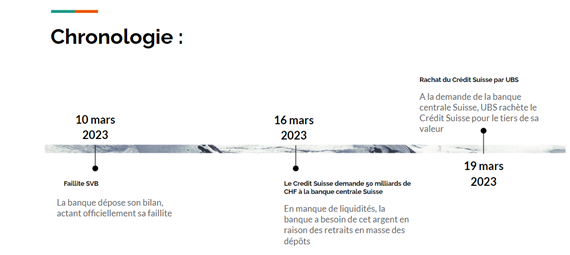

Ligne du temps schématique :

Emilie Fabry & David Cioponea